Precio, MDD y mayor concentración, marcan el retail alimentario

Las estrategias basadas en precio y promoción, no siempre se traducen en crecimientos paralelos.

El retail alimentario se enfrenta a los retos de cumplir con las expectativas de un consumidor que busca alternativas a la subida de la cesta de la compra.

En un entorno inflacionario, el comprador racionaliza sus gastos, busca y compara entre enseñas y prioriza el factor precio. Con él, las promociones y las Marcas del Distribuidor, MDD, más económicas. Ello explica el alza en participación de mercado de las Marcas de los Distribuidores y el enfoque de los operadores hacia la estrategia de promociones y ofertas. Que no siempre se traducen en crecimiento en valor.

Todo lo contrario, opina Bernardo Rodilla experto en Retail en Kantar, división Worldpanel, con los datos del Balance de la Distribución publicado por la consultora. No hay una relación directa entre una mayor apuesta por la marca propia y la ganancia de cuota, habiendo otros factores que determinan la evolución de la distribución, como la proximidad o un surtido adecuado que ofrezca la posibilidad de realizar toda la compra”

«Los árboles no nos dejan ver el bosque» afirma Bernardo Rodilla, en su análisis de la evolución de la Distribución en 2022

Un sector el de la Distribución alimentaria y Gran Consumo, que cierra 2022 con un crecimiento dentro y fuera del hogar del 4,6%, como consecuencia de la combinación de dos factores. Por un lado, la recuperación del gasto fuera del hogar durante la primera mitad del año, que se eleva un 11,8% respecto a 2021, mientras que la inflación y el miedo a un escenario de recesión han marcado el segundo semestre del año.

Según datos de Kantar, el consumidor comienza a valorar distintas alternativas a la hora de realizar sus compras de alimentación por la subida de precios, como demuestra que un 49,5% declara ‘visitar diferentes tiendas para aprovechar los mejores precios’, un 3,9% más que en 2021.

Mientras, la distribución busca mantener su cuota de mercado y mantener la competitividad en precio empujando la marca del distribuidor, que se ha incrementado en 3,1 puntos desde 2021 hasta llegar al 41,4% de cuota.

No obstante, “no hay una relación directa entre una mayor apuesta por la marca propia y la ganancia de cuota, habiendo otros factores que determinan la evolución de la distribución, como la proximidad o un surtido adecuado que ofrezca la posibilidad de realizar toda la compra”, ha apuntado Bernardo Rodilla, experto en Retail en Kantar, división Worldpanel.

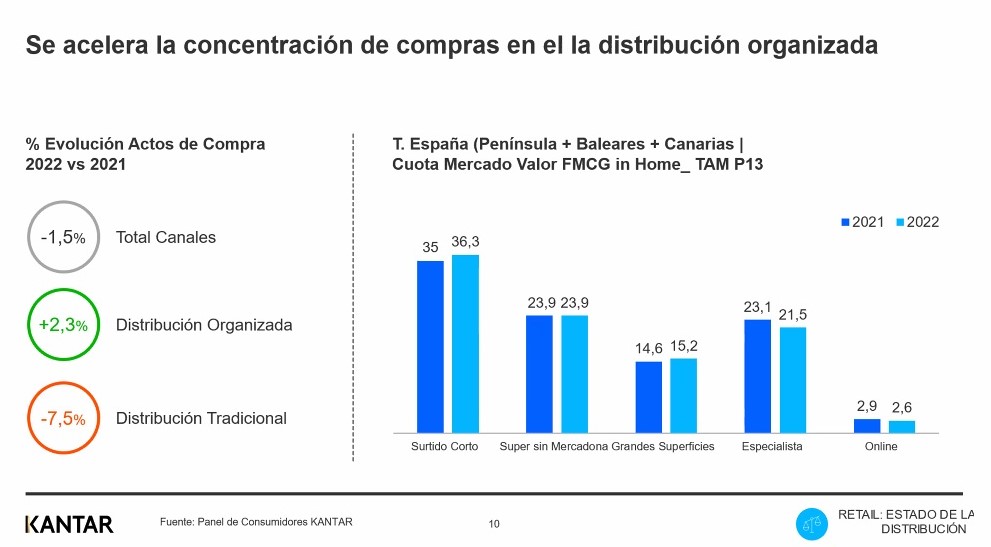

En cuanto a las primeras, observamos una mayor concentración de compras en la distribución organizada, cuya evolución de actos ha aumentado un 2,3% en 2022, en detrimentos de la distribución tradicional, que ha decrecido un -7,5%.

En este contexto la gestión de los frescos adquiere mayor relevancia, de hecho, las cadenas que ganan importancia como destino en la compra de los perecederos han crecido en cuota. El surtido corto –enseñas cuyo modelo está intrínsecamente relacionado con la apuesta por su marca de la distribución– ha salido nuevamente beneficiado de esta situación, aumentando su cuota hasta el 36,3%, 1,5 puntos por encima de 2021.

Mercadona, Carrefour y discounters crecen más

Y con una inflación continuada, los hogares seguirán controlando el gasto dedicado a alimentación. “En este punto, las promociones, que seguirán siendo decisivas para el comprador, tendrán que adaptarse a una cesta más controlada”.

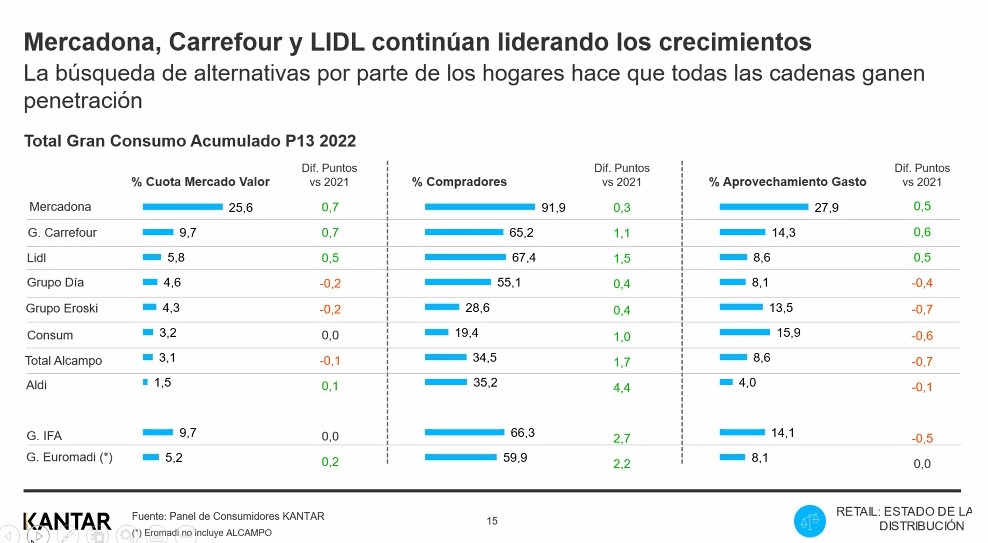

Mercadona, con un 25,6% de cuota; Carrefour, con un 9,7%; y Lidl, con un 5,8%, han continuado liderando los crecimientos de la distribución en 2022. Sin embargo, la búsqueda de alternativas por parte de los hogares ha hecho que todas las cadenas hayan sumado compradores, ganando en penetración.

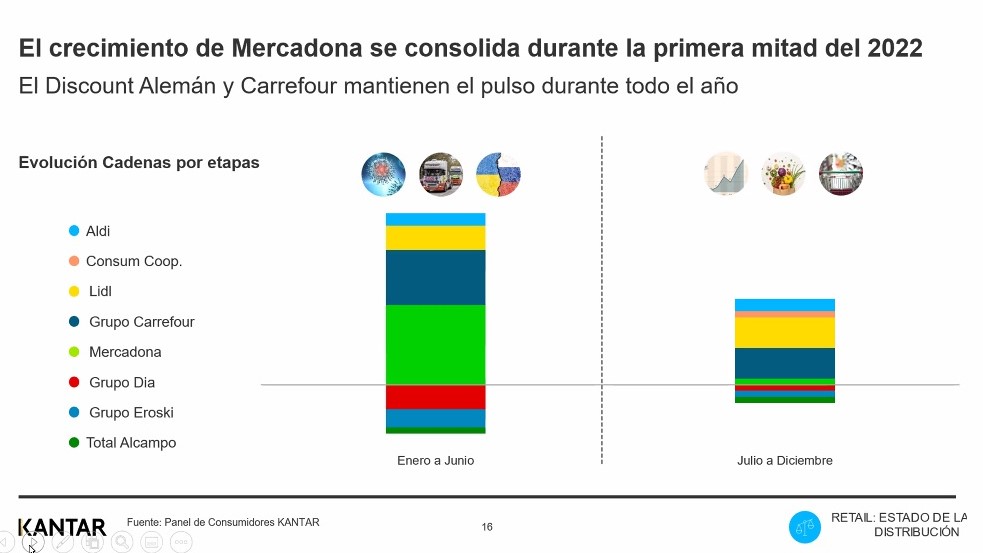

Mercadona ha incrementado su cuota 0,7 puntos respecto al año anterior, gracias a su buena gestión de los frescos. Sin embargo, la búsqueda de alternativas fuera de la cadena por parte de sus compradores ha ralentizado su crecimiento durante la segunda mitad del año.

Carrefour también ha incrementado en 0,7 puntos su cuota gracias al desarrollo de la proximidad y a que su hipermercado vuelve a ganar atractivo. No obstante, la cadena se enfrenta al reto de potenciar la multicanalidad y adaptar las promociones para dar continuidad a su buen desempeño en un contexto de cestas más pequeñas.

Por lo que respecta al discount alemán –Lidl y Aldi–, seguirá creciendo impulsado por las aperturas. Según Kantar, su éxito dependerá de su capacidad de continuar generando hábito entre sus compradores. En concreto Lidl, que ha visto aumentada su cuota en medio punto, ha consolidado su crecimiento, dando un paso más para convertirse en la cadena habitual de sus compradores y reforzando su posicionamiento entre los hogares jóvenes y las familias con hijos.

Por otro lado, DIA (cuarta cadena, con un 4,6% de cuota) ha consolidado su estrategia de desarrollo desde la proximidad, aunque su evolución durante los próximos meses estará condicionada por la venta de su parque, tal y como aseguran desde Kantar.

Las cadenas regionales, que concentran el 16,7% del mercado, continúan ganando cuota como principal alternativa a las grandes cadenas, de hecho, el contexto actual les ofrece una oportunidad para seguir creciendo, reforzando su posicionamiento diferencial a partir de los frescos perecederos la proximidad.

Respecto al ecommerce, desde la consultora han detectado un retroceso del canal online a los niveles de cuota de 2020 (2,6%), aunque todavía muy por encima de antes de la pandemia (1,9%).