MDD, sin crecimiento por primera vez en dos décadas

Cambio de ciclo. Es lo que ha sucedido con la marca del distribuidor (MDD) en los mercados de Gran Consumo. Su crecimiento se ha frenado por primera vez en 20 años y su cuota se ha estancado (38,7%).

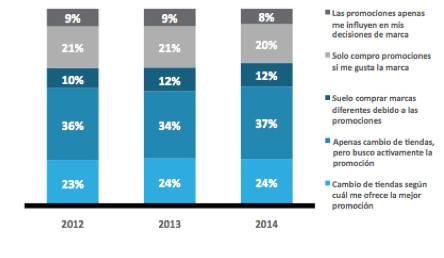

Un giro que tiene mucho que ver con la intensidad promocional de la marcas del fabricante (MDF), que a lo largo de 2014 realizaron el 28,3% de sus ventas gracias a este tipo de acciones, lo que supone un 1,7 puntos más que en 2013. Una evolución que tiene explicación real. Un 37% de los consumidores (3 puntos más que hace un año) reconoce que apenas ha cambiado de tienda, pero lo que sí ha hecho ha sido “buscar activamente la promoción”, mientras que un 24% (mismo porcentaje que en 2013) asegura que varía de establecimiento en función de la “mejor promoción”.

Caza y captura de la mejor oferta. Una tendencia creciente, como lo demuestra el hecho de que el 60% de los compradores se muestre muy sensible a las promociones cuando acude al establecimiento y algunos lleguen incluso a cambiar de marca en función de la promoción del momento. Así lo revela la última edición del informe Nielsen 360º, que constata un dato real: tres de cada cuatro consumidores ha cambiado sus hábitos para ahorrar en la compra diaria. No obstante, se mantiene el gasto por hogar, aunque con una mayor frecuencia de visitas a la tienda -hasta un 1,3% más que hace un año- y un importe menor en cada ticket (1,1% inferior).

Las promociones suman y deben tener un claro enfoque de cliente. Casi una cuarta parte de los hogares tiene un solo miembro y más de la mitad está compuesto por una o dos personas. “A estos grupos no les interesan las promociones de carga o de grandes formatos. Esto debe hacer pensar no sólo cómo debe ser la oferta del producto, sino incluso cómo hay que orientar las tiendas”. Es la opinión de Gustavo Núñez, director general de Nielsen Iberia, ante la inclinación manifiesta de los españoles por las promociones.

MÁS FRESCOS EN SUPERS

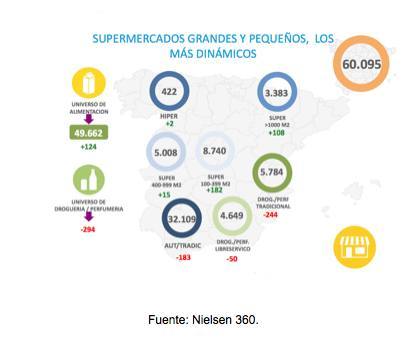

Pero no sólo de ofertas vive el shopper. Su conducta impacta en el lugar de compra, que se ha visto afectado por la mayor demanda de productos frescos. En los últimos años, supers e hipers han ganado la partida al canal especialista en la venta de estos productos y han sumado siete puntos de participación, pasando del 51% de 2008 al 58% en 2014. Los formatos más dinámicos han sido los supermercados grandes y los de tamaño medio. Los primeros han visto aumentado su censo en crecieron en 108 unidades, mientras que los segundos, aupados por la fórmula de la franquicia, agregaron 182 puntos de venta. De forma general, a finales de 2014, España contaba con un total de 60.095 establecimientos comerciales, incluidas perfumerías y droguerías de libreservicio y tradicionales, que registraron una pérdida de 294 unidades.

Existe otro canal, el online, al que el Nielsen 360º dedica un apartado para señalar que, pese a su potencial, en nuestro país supone solo el 0,6% del mercado total. Una tasa que nos coloca al lado de otros estados europeos como Alemania e Italia, con el 0,5% y nos coloca todavía lejos de otras naciones como Reino Unido y Francia, donde el ecommerce representa ya el 5%. Parece que, por ahora, los españoles preferimos utilizar la red para buscar ofertas y promociones. El 35% de los usuarios visitan estas webs y tres de cada cuatro, buscan descuentos.

Por lo que respecta a horeca, el estudio destaca que la hostelería debe hacer frente a ese 63% de consumidores que gasta menos en ocio fuera de casa, aunque la mayoría espera variar la situación, cuando sus condiciones económicas mejoren. Durante la crisis desaparecieron 25.000 establecimientos hosteleros, aunque en 2014 su número se estabilizó y el año concluyó con cifras parecidas a 2013, en torno a 208.000 locales.