Gran Consumo. Lidl, ecommerce y cadenas regionales crecen mejor

Mercadona, revalidó en 2016 y aumenta su liderazgo en la distribución alimentaria española. Un 22,9 % de cuota total. Pero por tercer año consecutivo, Lidl es el ganador en crecimiento, un 0,5 % más, para alcanzar el 4,1 %. Y atención, el ecommerce food, creció un 40 % en el último trimestre

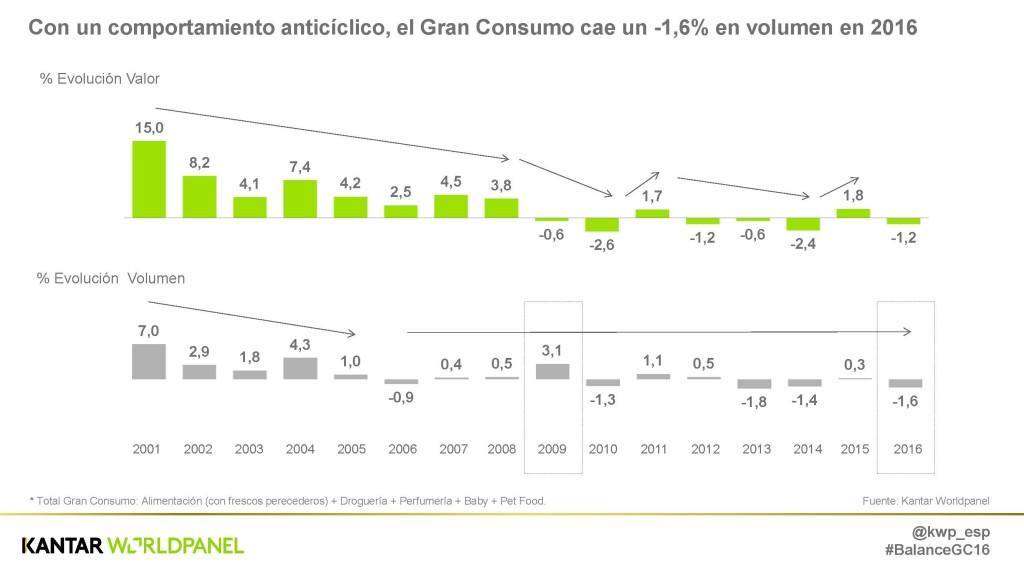

Clásico es el balance de cierre de año que hace la consultora Kantar Worldpanel sobre la evolución del sector de gran consumo. Un año, 2016, en el que a pesar de la recuperación de la demanda, las ventas cayeron frenadas por una recuperación del consumo extradoméstico.

El Gran Consumo, las ventas en los hogares, retrocedió un 1,6 % en volumen y un 1,2 % en valor, traducido en 5,7 millones menos de ingestas en los hogares, especialmente en el almuerzo y la cena.

Desde el punto de vista del valor del mercado, es decir, del gasto que los hogares destinan a sus compras, el informe establece como la inflación sólo ha compensado una parte de la caída de la demanda. Si los precios del sector se han incrementado un 1,1% en el último año (según el índice de precios de Kantar Worldpanel basado en el análisis de más de 80.000 productos), el consumidor se ha ahorrado un 0,7% eligiendo productos, variedades, marcas y establecimientos más baratos. El 0,4% restante ha sido lo que ha pagado de más realmente por sus compras.

EFECTOS EN LAS CADENAS

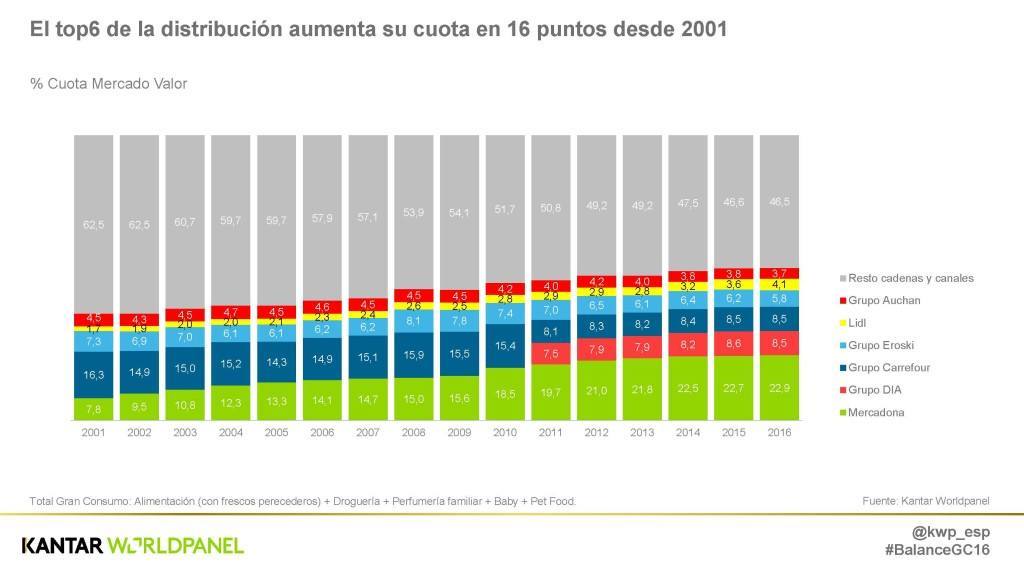

Un mercado concentrado pero lejos de las cifras de otros países. Entre los seis grandes

Mercadona, Dia, Carrefour, Eroski, Lidl y Auchan concentran más la mitad del gasto (53,5 %)) hasta 16 puntos más de cuota que en 2001 (37,5%).

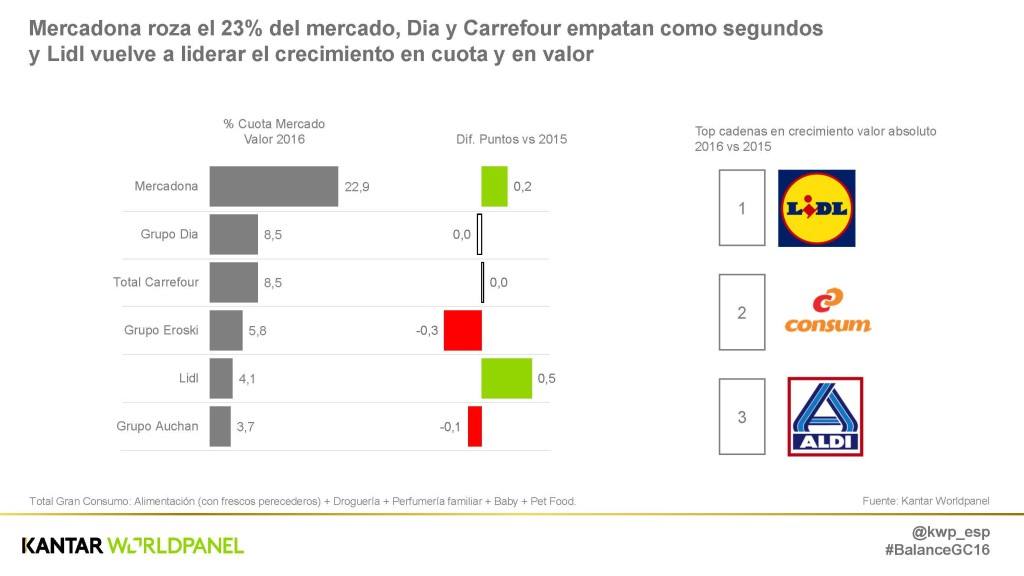

En 2016, Mercadona ha acabado aumentando en 0,2 puntos su cuota hasta alcanzar el 23% del mercado. Dia y Carrefour han empatado en la segunda posición con un 8,5% del mercado cada uno y Eroski ha reducido su presencia en 0,3 puntos hasta el 5,8%.

Lidl vuelve a liderar el crecimiento, y con medio punto más de cuota se sitúa en el 4,1%. Auchan cede una décima hasta el 3,7%. Fuera de los grandes grupos, Consum y Aldi han destacado como la segunda y tercera cadena que más han crecido en crecimiento absoluto, tras Lidl.

Destacan de forma especial las cadenas regionales, con Consum, Ahorramas o Bon Preu entre los líderes en crecimiento en sus regiones, que aprovechan su buen posicionamiento en el mercado de frescos, donde el consumidor los reconoce como grandes expertos, para reforzar sus ventas.

ECOMMERCE FOOD. EL DESPERTAR

En comercio electrónico, la ofensiva de Amazon ha despertado diferentes estrategias, tanto en operadores establecidos, como en los nuevos competidores. Con innovadoras fórmulas en mercados locales, como el caso de Lola Market, o la mayor ofensiva de los pioneros pure players, como es Ulabox.

Con todo ello, el eCommerce de productos de Gran Consumo, ha crecido un 40 % en el último trimestre de 2016, comparado por igual periodo de un año antes. Este canal ha representado el 1,1% de las ventas de gran consumo en España en 2016, una cifra que a juicio de Kantar Worldpane, deberá crecer en 2017 si se refuerza la tendencia de los últimos 3 meses, y si toda esa masa de compradores que ya capta el canal, se convierten en compradores habituales del mismo,

LOS DATOS

• MERCADONA ha acelerado el paso en la segunda mitad de año, y apoyado fundamentalmente en su crecimiento en frescos, logra reforzar su liderazgo en la distribución española. Con una cuota del 22,9%, gana 0,2 puntos respecto a 2015 y acaba el año con presencia en 9 de cada 10 hogares españoles, que han comprado al menos una vez al año en la enseña valenciana.

• GRUPO DIA Y CARREFOUR logran un empate técnico en el segundo puesto de la distribución nacional, ambas con cuotas al cierre de año de 8,5%, manteniendo sus números de 2015.

• DIA se ha apoyado en gran medida en sus nuevas propuestas, La Plaza y Clarel. Éstas le han permitido ganar posiciones en las secciones de Frescos y Belleza, donde tenía menor protagonismo, y compensar la menor evolución de su formato de tienda más clásico.

• CARREFOUR ha tenido que superar la pérdida de atractivo a la que se está enfrentando el canal hipermercado, combinando su apuesta por innovación y amplitud de líneal, con el crecimiento de su red de supermercados de proximidad. Este formato continúa ganando peso y le permite mantener el contacto diario con el consumidor, captando sus cestas de diario, en la que los frescos tienen especial protagonismo.

• LIDL logra por tercer año consecutivo ser la cadena que más crece en España, y alcanza un 4,1% de las ventas de Gran Consumo, +0,5 puntos respecto al mismo periodo de 2015.

• Con menos de 600 tiendas, 6 de cada 10 hogares españoles ya han realizado alguna compra en Lidl en el último año, logrando acercarse a las cifras de presencia de los líderes del mercado español, con el reto ahora de fidelizar a todos estos nuevos compradores.

• GRUPO EROSKI cierra el año con un 5,8% de las ventas del Gran Consumo, 0,3 puntos menos, en el año que debe cerrar su ciclo de desinversiones y que le ha llevado a perder presencia fuera de sus zonas principales. Sin embargo, los síntomas para la cooperativa vasca son esperanzadores al ver cómo durante el último año ha reforzado su posición de líder en el Norte, ganando peso en Galicia y defendiéndose en el País Vasco de la entrada de nuevos competidores.

• AUCHAN, se ve penalizado por la mala evolución del formato Hipermercado y retrocede 0,1 puntos para cerrar el año con una cuota del 3,7%.

MDD, ESTABLE

En cuanto a la marca de la distribución, por tercer año, en 2016 su cuota de mercado se ha mantenido en el 34,1%, apenas 0,2 puntos más que en 2015. Desde 2002, cuando estas marcas representaban el 19,7% del mercado, su crecimiento había sido ininterrumpido hasta 2012.

SALUD, PLACER, CONVENIENCIA

Instalados ya como los tres motivos más buscados por los consumidores en los productos de alimentación, evolucionado hacia un concepto más responsable y sofisticado.